多家银行因贷款管理严重违规被罚款,暴露出银行业务存在的风险漏洞和监管挑战。这些违规行为可能导致信贷风险积聚,威胁金融稳定。事件凸显出监管部门需加强监督,银行也需严格自律,强化风险管理,确保金融市场的健康运行。

本文目录导读:

近年来,随着金融市场的快速发展,银行业务规模不断扩大,在市场竞争日益激烈的环境下,一些银行在贷款管理方面存在严重违规行为,给金融市场带来潜在风险,本文将对近期多家银行因贷款管理严重违规被罚的情况进行深入剖析,探讨其背后的原因、影响及应对措施。

多家银行因贷款管理违规受罚概况

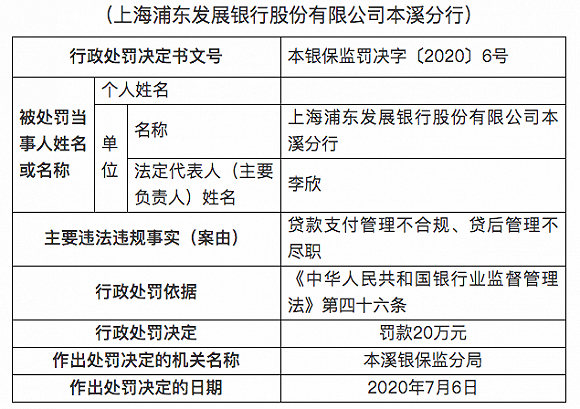

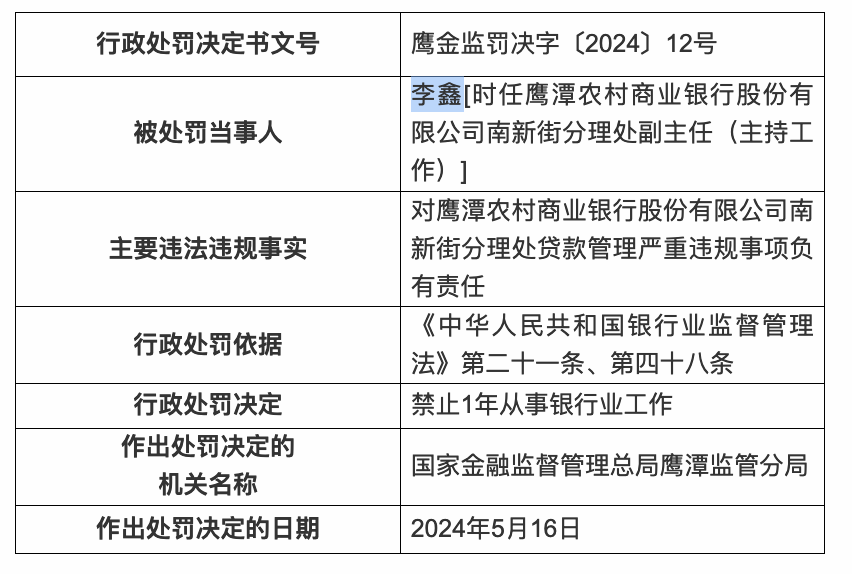

监管部门对多家银行进行了严格检查,发现这些银行在贷款管理环节存在严重违规行为,这些违规行为包括但不限于:违反内部授信管理规定、贷款审批不严格、贷款资金被挪用等,监管部门对违规行为采取了严厉的处罚措施,包括罚款、责令整改等,这些处罚不仅给受罚银行带来了经济损失,也对整个银行业产生了警示作用。

贷款管理违规背后的原因

1、市场竞争压力:随着金融市场开放和金融创新的不断推进,银行业面临着激烈的市场竞争压力,部分银行为了争夺市场份额,可能忽视风险管理,导致贷款管理违规。

2、内部控制失效:部分银行内部控制体系不健全,未能有效约束业务部门的操作风险,部分员工道德素质和职业素养不高,也加剧了违规行为的发生。

3、监管制度不完善:虽然监管部门已经采取了一系列措施加强金融监管,但仍存在一些监管空白和漏洞,部分银行利用监管制度的不完善,进行违规操作。

贷款管理违规的影响

1、金融市场风险:贷款管理违规可能导致信贷资金流向高风险领域,加大金融市场风险,违规行为还可能引发系统性风险,对金融市场稳定产生不利影响。

2、银行声誉受损:贷款管理违规行为被曝光后,将对银行声誉造成严重影响,降低公众对银行的信任度。

3、信贷资源配置扭曲:贷款管理违规可能导致信贷资源配置扭曲,优质企业难以获得信贷支持,而一些风险较高的项目却得到资金,影响经济结构调整和转型升级。

应对措施与建议

1、加强监管制度建设:监管部门应进一步完善金融监管制度,堵塞监管漏洞,提高监管效能,加大对违规行为的处罚力度,形成有效的威慑力。

2、强化内部控制体系:银行应建立健全内部控制体系,加强风险管理和内部监督,提高员工道德素质和职业素养,增强合规意识。

3、加强信贷风险管理:银行应加强对信贷风险的评估和管理,确保信贷资金按照规定的用途使用,对于高风险领域和项目,应严格审批标准,防范风险传导至金融市场。

4、提高信息披露透明度:银行应提高信息披露透明度,增强市场约束力量,通过定期公布贷款投放、风险管理等情况,提高市场参与者对银行的监督力度。

5、加强跨部门协作:监管部门应加强与其他相关部门的协作,形成监管合力,建立信息共享机制,提高监管效率和准确性。

多家银行因贷款管理严重违规被罚的事件再次提醒我们,加强金融监管、完善内部控制体系、强化信贷风险管理等举措的重要性,银行作为金融市场的重要组成部分,应严格遵守相关规定,加强风险管理,确保金融市场稳定健康发展,监管部门也应加大监管力度,提高监管效能,为金融市场的健康发展提供有力保障。

豫ICP备2021009829号-1

豫ICP备2021009829号-1

还没有评论,来说两句吧...